SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Обувь России показала слабые темпы роста выручки - Промсвязьбанк

- 31 января 2019, 11:45

- |

ГК Обувь России в 2018г увеличила консолидированную выручку по РСБУ на 8,8%, до 11,5 млрд руб

Группа компаний Обувь Россиив 2018 году увеличила консолидированную выручку по РСБУ на 8,8% по сравнению с предыдущим годом, до 11,526 млрд рублей, говорится в сообщении компании. При этом сопоставимые продажи магазинов группы снизились на 8,8%: сопоставимое число чеков снизилось на 9,4%, сопоставимый размер среднего чека увеличился на 0,7%.

Группа компаний Обувь Россиив 2018 году увеличила консолидированную выручку по РСБУ на 8,8% по сравнению с предыдущим годом, до 11,526 млрд рублей, говорится в сообщении компании. При этом сопоставимые продажи магазинов группы снизились на 8,8%: сопоставимое число чеков снизилось на 9,4%, сопоставимый размер среднего чека увеличился на 0,7%.

Обувь России показала слабые темпы роста выручка из-за сокращения сопоставимых продаж. Рост был обеспечен новыми открытиями. Падение трафика является негативным моментом и свидетельствует об ослаблении конкурентных преимуществ компании на рынке обуви РФ.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Новости рынков |Перспективы российских ритейлеров выглядят туманно - Финам

- 06 декабря 2018, 18:16

- |

В ходе он-лайн конференции на сайте Finam.ru "Ритейл в России — стагнация и трансформация" аналитики обратили внимание на акции продуктового ритейла. Эксперты обсудили, какие бумаги интересны в долгосрочной перспективе и дали свои рекомендации по бумагам эмитентов.

Не видит лидерских замашек у ритейлеров и Алексей Коренев, аналитик ГК «ФИНАМ». «Тот же самый „Магнит“ может оказаться очень интересным, мультипликаторы выглядят лучше основного конкурента. Но лучше дождаться годовой отчетности. Но вот риски разворачивания общемирового кризиса я бы тоже со счетов не сбрасывал. Хотя, как показывает опыт, временной лаг от инверсии кривой доходности до обвала фондовых рынков составляет от 6-ти месяцев и более. Так что время еще есть.

Эксперт напомнил, что в 3 квартале „Магнит“ показал приличные результаты после весьма длительного периода слабой отчетности. Более того, несмотря на определенные трудности, компания продолжает активно наращивать свое присутствие за счет увеличения числа магазинов (это затратное дело, но при грамотной организации процесса принесет положительные результаты в будущем). „Но говорить сейчас, что худшие времена у “Магнита» уже позади, еще рано. Стоит дождаться отчетности 4 квартала и года в целом. А для самых терпеливых — хорошо бы еще посмотреть, как компания войдет в 2019-й (с учетом увеличения налоговой нагрузки). По цифрам отчетности 1 квартала 2019 можно будет судить, каковы перспективы у ритейлера, и какими могут быть таргеты по его акциям", — прокомментировал он.

Сравнивая «Магнит» и Х5 г-н Коренев

( Читать дальше )

Не видит лидерских замашек у ритейлеров и Алексей Коренев, аналитик ГК «ФИНАМ». «Тот же самый „Магнит“ может оказаться очень интересным, мультипликаторы выглядят лучше основного конкурента. Но лучше дождаться годовой отчетности. Но вот риски разворачивания общемирового кризиса я бы тоже со счетов не сбрасывал. Хотя, как показывает опыт, временной лаг от инверсии кривой доходности до обвала фондовых рынков составляет от 6-ти месяцев и более. Так что время еще есть.

Эксперт напомнил, что в 3 квартале „Магнит“ показал приличные результаты после весьма длительного периода слабой отчетности. Более того, несмотря на определенные трудности, компания продолжает активно наращивать свое присутствие за счет увеличения числа магазинов (это затратное дело, но при грамотной организации процесса принесет положительные результаты в будущем). „Но говорить сейчас, что худшие времена у “Магнита» уже позади, еще рано. Стоит дождаться отчетности 4 квартала и года в целом. А для самых терпеливых — хорошо бы еще посмотреть, как компания войдет в 2019-й (с учетом увеличения налоговой нагрузки). По цифрам отчетности 1 квартала 2019 можно будет судить, каковы перспективы у ритейлера, и какими могут быть таргеты по его акциям", — прокомментировал он.

Сравнивая «Магнит» и Х5 г-н Коренев

( Читать дальше )

Новости рынков |Финансовые результаты Обувь России говорят о невысоких перспективах бизнеса - Фридом Финанс

- 27 ноября 2018, 19:12

- |

Чистая прибыль «Обуви России» за 9 месяцев 2018 года по МСФО увеличилась на 22,5% — до 0,821 млрд руб., по сравнению с 0,670 млрд руб. за 9 месяцев 2017 года, сообщает компания. Рентабельность по чистой прибыли — 10,5%, по сравнению с 9,3% за 9 месяцев 2017 года.

Несмотря на снижение сопоставимых объемов розничных продаж на 6,6%, группе удалось нарастить консолидированную выручку по итогам 9 месяцев 2018 года на 11,2% до 7,823 млрд рублей. Главным образом, за счет наращивания выручки от оптовой реализации на 55,5% до 2,639 млрд рублей.

Тем не менее снижения рентабельности по EBITDA группе избежать не удалось. Маржа по EBITDA сократилась с 24,7% до 23,1% по итогам 9 месяцев 2018 года. Соотношение чистого долга к EBITDA остается на приемлемом уровне 3,07х.

В октябре 2017 года «Обувь России» со штаб-квартирой в Новосибирске привлекла 5,9 млрд рублей в ходе IPO на Мосбирже и стала первой публичной компанией на российском обувном рынке. Компания достаточно динамично расширяет свою сеть – по итогам 2018 года планируется прирост розничной сети на 150 магазинов. Кроме того, доля маржинальных сопутствующих товаров у компании растет из года в год, и группа собирается усиленно развивать сегмент онлайн-продаж.

( Читать дальше )

Несмотря на снижение сопоставимых объемов розничных продаж на 6,6%, группе удалось нарастить консолидированную выручку по итогам 9 месяцев 2018 года на 11,2% до 7,823 млрд рублей. Главным образом, за счет наращивания выручки от оптовой реализации на 55,5% до 2,639 млрд рублей.

Тем не менее снижения рентабельности по EBITDA группе избежать не удалось. Маржа по EBITDA сократилась с 24,7% до 23,1% по итогам 9 месяцев 2018 года. Соотношение чистого долга к EBITDA остается на приемлемом уровне 3,07х.

В октябре 2017 года «Обувь России» со штаб-квартирой в Новосибирске привлекла 5,9 млрд рублей в ходе IPO на Мосбирже и стала первой публичной компанией на российском обувном рынке. Компания достаточно динамично расширяет свою сеть – по итогам 2018 года планируется прирост розничной сети на 150 магазинов. Кроме того, доля маржинальных сопутствующих товаров у компании растет из года в год, и группа собирается усиленно развивать сегмент онлайн-продаж.

( Читать дальше )

Новости рынков |Справедлива ли оценка Ленты? - Invest Heroes

- 31 октября 2018, 21:29

- |

Выручка «Ленты» в 3 квартале 2018 года выросла на 12,5% — до 100,8 млрд рублей (третий квартал 2017 г.: 89,6 млрд рублей). Об этом сообщила компания.

( Читать дальше )

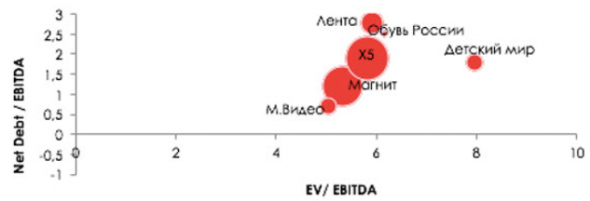

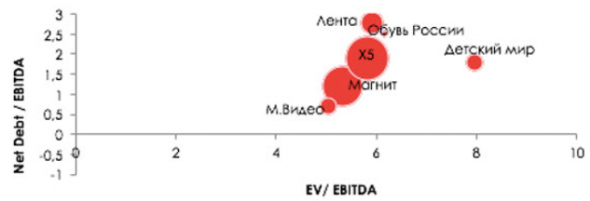

Справедлива ли оценка «Ленты»? Долговая нагрузка компании находится на высоком уровне по сравнению с конкурентами (на конец 1П2018). Выплата дивидендов пока что не предвидится, с учетом снижения темпов роста выручки и того, что Net Debt/EBITDA для этого должен находиться на уровне ниже 2,0x. По EV/EBITDA компания оценивается примерно на одном уровне со своими конкурентами.

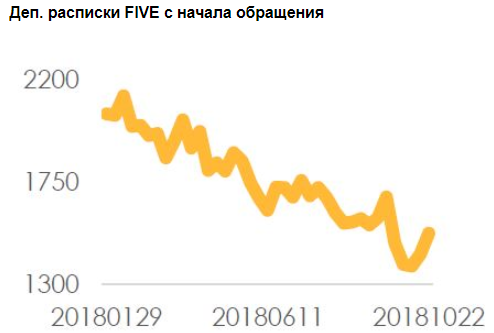

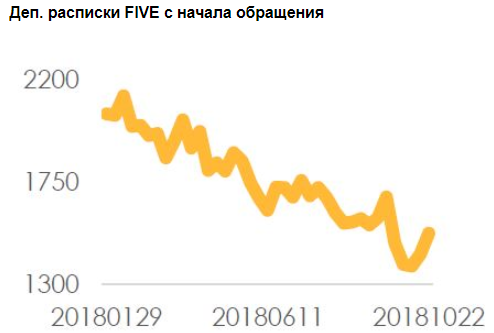

Buyback. Видно, что стоимость акций падала с конца июня этого года, несмотря на рост компании. Это вызвано тем, что три иностранных фонда, входящих в Топ-20 крупнейших акционеров, начали распродавать свои доли. Так, только за последний квартал они распродали 10,4 млн. депозитарных расписок и всё ещё имеют на руках около 26,7 млн. расписок. Эти объёмы продавливают рынок и не дают расти.

( Читать дальше )

Новости рынков |X5 - не самая лучшая бумага в секторе - Invest Heroes

- 29 октября 2018, 17:33

- |

P&L Х5 Retail хорош, но оценка выглядит дороговато. На операционном уровне отчет за 9 месяцев сильный:

— Выручка + 18.9%, рост продолжается, LFL +0.5% г/г;

— Валовая прибыль +20%, т.е. смогли снизить потери и лучше провести скидки;

— Рост EBITDA на 7.5% — опять же лучше «МАГНИТа».

Вместе с тем, долг/EBITDA на уровне 1.99х, т.е. на грани выплаты дивидендов. Если сеть будет расти и заплатит дивиденд, долг вырастет, т.е. ситуация нестабильна.

Прогноз: Видно, что food retail сейчас переживает не лучшие времена, несмотря на микроулучшения: «РОМИР» зафиксировал увеличение среднего чека в августе, инфляция набирает обороты с 3% до 4% годовых, сети оптимизируют точки и издержки.

Вероятно, на этом фоне X5, «Магнит» и «Лента» продолжат расти каждая своим темпом, а ОКЕЙ и «Дикси» будут пробовать продаться лидерам (но пока цена заломлена высоко, сделки не будет).

( Читать дальше )

— Выручка + 18.9%, рост продолжается, LFL +0.5% г/г;

— Валовая прибыль +20%, т.е. смогли снизить потери и лучше провести скидки;

— Рост EBITDA на 7.5% — опять же лучше «МАГНИТа».

Вместе с тем, долг/EBITDA на уровне 1.99х, т.е. на грани выплаты дивидендов. Если сеть будет расти и заплатит дивиденд, долг вырастет, т.е. ситуация нестабильна.

Прогноз: Видно, что food retail сейчас переживает не лучшие времена, несмотря на микроулучшения: «РОМИР» зафиксировал увеличение среднего чека в августе, инфляция набирает обороты с 3% до 4% годовых, сети оптимизируют точки и издержки.

Вероятно, на этом фоне X5, «Магнит» и «Лента» продолжат расти каждая своим темпом, а ОКЕЙ и «Дикси» будут пробовать продаться лидерам (но пока цена заломлена высоко, сделки не будет).

В этой связи мы полагаем, что фундаментально перспективных историй в food retail не наблюдается, а лучшая идея – спекуляция на недооценке «Магнита» с поддержкой в виде buyback и интересов мажоритария (ВТБ) до уровней 4,200 руб./акция.

( Читать дальше )

Новости рынков |Обувь России показывает хорошую динамику развития сети - Промсвязьбанк

- 17 октября 2018, 12:57

- |

ГК Обувь России за 9 месяцев увеличила количество магазинов на 22%

Группа компаний Обувь России за 9 месяцев 2018 года открыла 122 магазина, тем самым увеличив свою сеть на 22%, следует из сообщения компании. На 30 сентября группа включала 677 магазинов в 213 городах России, их них 133 франчайзинговых.

Группа компаний Обувь России за 9 месяцев 2018 года открыла 122 магазина, тем самым увеличив свою сеть на 22%, следует из сообщения компании. На 30 сентября группа включала 677 магазинов в 213 городах России, их них 133 франчайзинговых.

Обувь России показывает хорошую динамику развития сети. Увеличение числа магазинов на 22% позволяет отнести компанию к числу лидеров по темпам открытия среди ритейлеров России. Отметим, что Обувь России улучшила прогноз по вводу новых магазинов на этот год со 100 до 150 магазинов, т.е. рост по итогам года будет на уровне 25-30%.Промсвязьбанк

Новости рынков |Слабая выручка Обуви России связана с низкой инфляцией

- 19 марта 2018, 15:42

- |

Обувь России в 2017 г. увеличила чистую прибыль по МСФО на 10,8%, до 1,3 млрд руб.

ГК Обувь России в 2017 году увеличила чистую прибыль по МСФО на 10,8% по сравнению с 2016 годом, до 1,31 млрд рублей, говорится в сообщении компании. Выручка группы выросла на 8,4%, до 10,801 млрд рублей. Показатель EBITDA увеличился на 7,8%, до 2,737 млрд рублей. Рентабельность по EBITDA снизилась на 0,2% и составила 25,3%. Валовая прибыль сократилась на 0,1%, до 5,853 млрд рублей.

ГК Обувь России в 2017 году увеличила чистую прибыль по МСФО на 10,8% по сравнению с 2016 годом, до 1,31 млрд рублей, говорится в сообщении компании. Выручка группы выросла на 8,4%, до 10,801 млрд рублей. Показатель EBITDA увеличился на 7,8%, до 2,737 млрд рублей. Рентабельность по EBITDA снизилась на 0,2% и составила 25,3%. Валовая прибыль сократилась на 0,1%, до 5,853 млрд рублей.

Результаты компании выглядят достаточно слабыми. В 2017 году Обувь России открыла 83 магазина (всего 535 торговых точек), а рост выручки составил всего 8,4%. Частично слабая динамика показателя связана с низкой инфляцией в стране, однако изменение выручки свидетельствует и о слабом росте трафика. Негативным моментом является снижение маржи по EBITDA, тем не менее, по этому показателю Обувь России удерживает лидерство среди публичных российских ритейлеров.Промсвязьбанк

Новости рынков |Обувь России - рост розничной сети произойдет и благодаря средствам, привлеченным от IPO

- 14 декабря 2017, 11:46

- |

ГК Обувь России в 2017г увеличит розничную сеть на 18%

Группа компаний Обувь России по итогам 2017 года расширит сеть магазинов на 17,7% — до 537 торговых точек. Как говорится в сообщении группы, всего в текущем году будет открыто 80 новых магазинов. На конец года сеть будет объединять 424 собственных торговых точки и 113 магазинов, работающих по франшизе. В настоящий момент сеть Обуви России насчитывает 533 магазина.

Группа компаний Обувь России по итогам 2017 года расширит сеть магазинов на 17,7% — до 537 торговых точек. Как говорится в сообщении группы, всего в текущем году будет открыто 80 новых магазинов. На конец года сеть будет объединять 424 собственных торговых точки и 113 магазинов, работающих по франшизе. В настоящий момент сеть Обуви России насчитывает 533 магазина.

Рост розничной сети произойдет и благодаря средствам, привлеченным от IPO. В целом, увеличение числа магазинов на 18% — это хорошие темпы роста, причем Обувь России демонстрирует неплохую маржу. Это может вполне оправдывать премию к мультипликаторам других ритейлеров.Промсвязьбанк

Новости рынков |Акции Обувь России торгуются с премией к аналогам в 10-15%

- 27 ноября 2017, 13:15

- |

ГК Обувь России за 9 месяцев увеличила чистую прибыль по МСФО на 9%, до 670 млн руб.

ГК Обувь России в январе-сентябре 2017 года увеличило чистую прибыль на 9% по сравнению с аналогичным периодом прошлого года — до 670 млн рублей, говорится в отчете компании по МСФО. Объем консолидированной неаудированной выручки группы увеличился на 12%, до 7,23 млрд рублей, EBITDA выросла на 15%, до 1,79 млрд рублей. Как отмечается в отчете, компания за 9 месяцев открыла 67 новых магазинов, из них 39 — по схеме франчайзинга.

ГК Обувь России в январе-сентябре 2017 года увеличило чистую прибыль на 9% по сравнению с аналогичным периодом прошлого года — до 670 млн рублей, говорится в отчете компании по МСФО. Объем консолидированной неаудированной выручки группы увеличился на 12%, до 7,23 млрд рублей, EBITDA выросла на 15%, до 1,79 млрд рублей. Как отмечается в отчете, компания за 9 месяцев открыла 67 новых магазинов, из них 39 — по схеме франчайзинга.

Динамика выручки Обувь России была обеспечена в основном открытием новых магазинов, т.к. показатели сопоставимых продаж существенного роста не показали. Сопоставимое число чеков снизилось на 6,62%, а сопоставимый размер среднего чека увеличился на 5,16%. В тоже время позитивным моментом является опережающий рост EBITDA по сравнению с выручкой, что стало причиной роста маржи (до 24,7%). По нашим оценкам, акции ГК ОР торгуются с премией к аналогам порядка 10- 15%, но с учетом более высокой маржи компании, такая премия может быть вполне оправданной.Промсвязьбанк

Новости рынков |Инвесторы остались равнодушны к IPO "Обуви России"

- 20 октября 2017, 15:27

- |

Группа компаний «Обувь России» объявила цену IPO на уровне 140 руб. за акцию.

Общий объем предложения составляет приблизительно 6,2 млрд руб. в случае полного исполнения опциона дополнительного размещения или приблизительно 5,9 млрд руб., не включая опцион дополнительного размещения.

Чистый долг группы до IPO составлял 7,4 млрд, привлечение финансирования за счет первичного размещения позволило ей снизить долговую нагрузку приблизительно до 0,7х EBITDA. Однако у компании есть планы по развитию торговой сети и производственной базы. На эти цели в 2018 году может быть потрачено порядка 4 млрд руб. До сих пор у компании не было крупных источников средств для развития, максимальный объем капвложений приходился на 2014 год (около 1,3 млрд руб.).

Судя по отзывам, компанией не заинтересовались крупные игроки, размещение привлекло в основном мелких и средних инвесторов. Этим объясняется оценка по нижней границе. Несмотря на высокую рентабельность EBITDA и прибыли (25,4% и 8,4% в 1П2017), инвесторы могут опасаться, что компания снова нарастит долг, а отдача от капзатрат будет низкой. Компания не объявляла о намерении выкупить из обращения облигации на сумму более 3 млрд руб., по которым платит 13,7–15% годовых. Это также негативный фактор, препятствующий увеличению рентабельности и дальнейшему улучшению результатов.

( Читать дальше )

Общий объем предложения составляет приблизительно 6,2 млрд руб. в случае полного исполнения опциона дополнительного размещения или приблизительно 5,9 млрд руб., не включая опцион дополнительного размещения.

Чистый долг группы до IPO составлял 7,4 млрд, привлечение финансирования за счет первичного размещения позволило ей снизить долговую нагрузку приблизительно до 0,7х EBITDA. Однако у компании есть планы по развитию торговой сети и производственной базы. На эти цели в 2018 году может быть потрачено порядка 4 млрд руб. До сих пор у компании не было крупных источников средств для развития, максимальный объем капвложений приходился на 2014 год (около 1,3 млрд руб.).

Судя по отзывам, компанией не заинтересовались крупные игроки, размещение привлекло в основном мелких и средних инвесторов. Этим объясняется оценка по нижней границе. Несмотря на высокую рентабельность EBITDA и прибыли (25,4% и 8,4% в 1П2017), инвесторы могут опасаться, что компания снова нарастит долг, а отдача от капзатрат будет низкой. Компания не объявляла о намерении выкупить из обращения облигации на сумму более 3 млрд руб., по которым платит 13,7–15% годовых. Это также негативный фактор, препятствующий увеличению рентабельности и дальнейшему улучшению результатов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс